Chegando ao fim, a Operação Disclosure será marco para o mercado de capitais brasileiro quando piranhas avançam sobre empresas estratégicas

Carlos Alberto Veiga Sicupira, Miguel Gomes Pereira Sarmiento Gutierrez e Anna Christina Ramos Saicali

Luís Nassif, Jornal GGN

A força tarefa do Ministério Público Federal e da Polícia Federal agiu, semana passada, dentro da Operação Disclosure, que investiga o golpe das Americanas.

Coube ao então Procurador-Geral Paulo Gonet determinar a instauração de inquérito civil para apurar as irregularidades na Americanas. A operação está sendo conduzida pelo procurador José Maria de Castro Panoeiro, Procurador da República, que atua como titular do inquérito civil e coordena as investigações no Rio de Janeiro.

A Comissão de Valores Mobiliários (CVM) também investiga o caso, apurando possíveis infrações à legislação de mercado de capitais.

O trabalho, até agora, parece bastante profissional.

Os alvos principais são alguns dos empresários mais poderosos do país. Eles passaram incólumes por investigações da CVM, por uma CPI da Câmara, pela cobertura maior da imprensa. Afinal, controlam algumas das empresas mais influentes do país – como a Ambev.

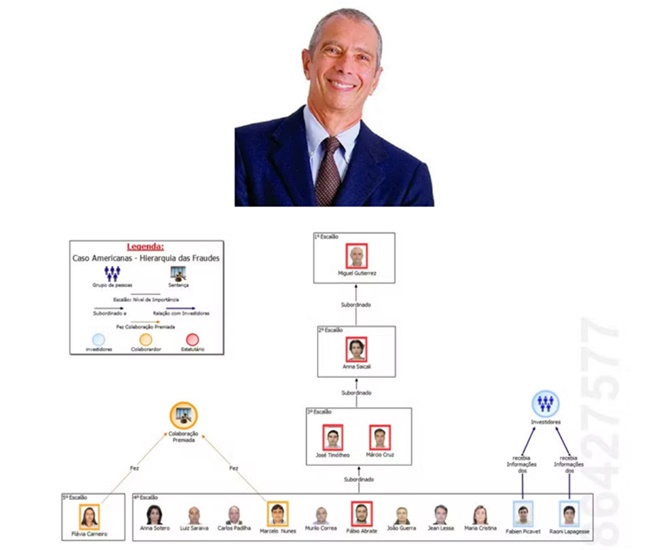

A Operação Disclosure começou pelos peixes menores. Uma delação premiada levou até o ex-presidente Miguel Gutierrez. E, agora, provavelmente uma delação de Gutierrez levará ao principal suspeito de ser o chefe da operação, Beto Sicupira, um dos três sócios da 3G – os demais são Jorge Paulo Lemann e Marcel Telles.

‘Ordens do Beto’ moldaram cultura da Americanas, dizem subordinados

Ato 1 – A natureza dos golpes financeiros

A lógica dos golpes financeiros padrão é simples.

Movimento 1 – as piranhas financeiras

O termo foi cunhado para descrever financistas que se aproveitam de brechas no controle das empresas para grandes tacadas, em prejuízo dos demais acionistas e dos consumidores.

O controle de uma grande empresa permite inúmeros negócios paralelos, como parcerias, venda de ativos

Um dos mais famosos foi a piranha chilena Andrónico Luksic Abaroa que, em uma tacada audaciosa, assumiu o controle do banco público chileno. A reação de Pinochet foi prender Luksic, acusando-o de conspiração contra o Estado e de tentativa de minar a estabilidade financeira do país.

Uma das grandes piranhas financeiras do período de Pinochet foi seu genro Julio Ponce Lerou, proprietário da empresa Sociedad Química y Minera de Chile (SQM), uma das maiores produtoras de lítio do mundo. Ponce Lerou foi acusado de evasão fiscal, manipulação de mercado, conflitos de interesse e outras práticas questionáveis.

Apenas em 2015 houve a condenação de Ponce, por infrações financeiras e por violar a legislação chilena de valores mobiliários.

O episódio apenas comprova que as piranhas financeiras prosperam em pactos com os poderes nacionais, incluindo Executivo, Legislativo, Judiciário, agências reguladoras.

Movimento 2 – as etapas do golpe

Nos golpes com grandes corporações, o primeiro passo é assumir o controle, de preferência na condição de acionista de referência. O acionista de referência não precisa ter a maioria do capital votante – o que exigiria um investimento inicial maior. Mas pode ter o controle total da diretoria.

Nessa condição, há inúmeras formas de saquear a empresa.

Uma delas, é o aumento desmedido dos dividendos, em detrimento dos investimentos e de outros procedimentos que visam garantir o futuro da companhia. Literalmente, sacam contra o futuro. E, como detém todas as informações, pulam fora antes do barco afundar.

Outra delas, é o controle dos inúmeros negócios e parcerias disponíveis para uma grande corporação. Tome o caso da Eletrobras, podendo vender subsidiárias. Ou da Sabesp, que possui extensões consideráveis de terras em áreas de proteção de mananciais.

Com uma participação ínfima no capital, os acionistas de referência assumem o controle de todas as operações da companhia e de todos os negócios futuros. Como acionistas de referência, além disso, tem menos responsabilidades penais do que os controladores.

Ato 2 – os antecedentes do caso

Movimento 1 – os mecanismos de fraude

As fraudes das Americanas consistiam em manipulação dos balanços visando, de um lado, ocultar os rombos progressivos no capital da empresa; de outro, permitir o saque, na forma de dividendos em cima de resultados fraudados.

As três principais fraudes eram as seguintes:

⭢ Mecanismos de Fraude Identificados:

Operações de Risco Sacado:

“Risco sacado” é uma operação pela qual o fornecedor levanta um empréstimo no banco, tendo como garantia o que teria a receber das Americanas. É como se o banco comprasse os recebíveis da Americanas. Portanto, ela é responsável pela dívida contratada pelo fornecedor.

Em três oportunidades – segundo uma apresentação do novo presidente da companhia, Leonardo Coelho Pereira – a Diretoria negou ter operações de “risco sacado”.

O golpe consistiu em inflar essas contas e apresentar contratos falsos para receber a antecipação.

⭢ Contratos de Verba de Propaganda Cooperada (VPC):

São descontos dados pelos fornecedores pelo direito de terem uma exposição maior no portal ou nas gôndolas das lojas. As Americanas inflavam essa conta, para manipular os resultados dos balanços. Ou seja, declaravam um desconto muito maior do que recebiam.

⭢ Cartas de Circularização:

São documentos utilizados em auditorias para verificar informações financeiras de uma empresa por meio de fontes externas.

1. A empresa de auditoria envia cartas para devedores, bancos e outras entidades com as quais a empresa auditada tem relações.

2. As cartas solicitam que essas entidades confirmem os saldos de suas contas com a empresa auditada em uma data específica.

3. As respostas das entidades externas são utilizadas pela empresa de auditoria para corroborar ou ajustar as informações financeiras da empresa auditada

Muitos bancos não informavam o Banco Central, impedindo o sistema de ser informado do crescimento exponencial dessas contas das Americanas.

Movimento 1 – os antecedentes da 3G

Junte as seguintes informações e confira se há outra explicação plausível:

Jorge Paulo Lemann, Beto Sicupira e Marcel Telles são três das maiores raposas da história do mercado de capitais brasileiro.

O ex-presidente das Americanas, Miguel Gutierrez, respondia diretamente a Beto Sicupira.

Durante anos, houve a manipulação progressiva dos balanços das Americanas. Sicupira alegou que as informações lhe foram sonegadas, que ele recebia as mesmas informações que eram fornecidas ao Conselho e ao mercado – ou seja, teria o mesmo grau de ignorância. No entanto, na apresentação dos resultados de determinado ano, um mero analista de investimentos da Goldman Sachs identificou a manipulação e expressou publicamente suas dúvidas.

A 3G é conhecida no mercado norte-americano pelas manipulações que fez com as ações da Kraft Heinz Company, em tudo similar ao que ocorreu com as Americanas. À medida em que iam esvaziando a empresa, também se desfaziam de suas ações, deixando o prejuízo com os acionistas remanescentes.

Movimento 2 – o caso Kraft

A venda da Kraft Heinz Company pela 3G Capital em 2015 foi alvo de diversas acusações de irregularidades nos Estados Unidos.

A 3G Capital e a Heinz tinham sociedade em outras empresas, gerando desconfiança sobre a independência nas avaliações e negociações. Havia desconfianças de que a 3G pudesse priorizar seus próprios interesses em detrimentos dos demais acionistas da Heinz.

Membros do Conselho da Heinz tinham ligações com a 3G, ampliando as suspeitas de conflito de interesses. A 3G foi acusada de ter acesso a informações confidenciais da Heinz, antes da fusão.

A Securities and Exchange Commission (SEC) dos Estados Unidos abriu uma investigação sobre as circunstâncias da fusão, mas não encontrou nenhuma evidência de fraude.

Algum tempo depois, em 2018, a Kraft Heinz, ainda sob controle da 3G, revelou um erro contábil de US$ 15,4 bilhões, afetando significativamente seus resultados. Houve investigação por parte da SEC e uma perda de valor significativa da companhia, após a revelação do erro.

Em 2021, a Kraft Heinz chegou a um acordo com a SEC, pagando multa de US$ 62 milhões para encerrar a investigação.

As acusações não pararam por aí. A Heinz foi acusada de inflar os lucros artificialmente, através de práticas contábeis questionáveis, e de esconder problemas financeiros dos investidores.

Com o episódio, rasgou-se a fantasia do modelo 3G, conforme um entrevistado da CNBC, principal canal financeiro dos Estados Unidos:

“Acreditamos que essas deficiências validam os temores de que a KHC pode ter se concentrado mais em custos do que em construir valor de marca e, mesmo que a administração agora tenha ‘visto a luz’, estamos preocupados que suas marcas não tenham o valor necessário para impulsionar o poder de precificação necessário para competir e impulsionar o crescimento de forma sustentável”, disse o analista Michael Lavery.

Ato 3 –o golpe

O golpe das Americanas teve dois movimentos: a preparação e o pós-golpe.

Movimento 1 – preparando o golpe

O jogo das Americanas foi armado em dois tempos.

Passo 1 – mudança da composição acionária, com os sócios da 3G se afastando do Conselho Deliberativo da empresa e reduzindo sua participação nas Americanas. Deixaram de ser controladores. Lemann e Telles pediram demissão do Conselho de Administração e Beto Sicupira passou a ser “acionista de referência”. Eles renunciaram a parte das ordinárias, sem exigir prêmio. A única explicação seria livrá-los de envolvimento em problemas da empresa.

Em caso de fraude em uma empresa, há uma diferença fundamental de tratamento entre o acionista controlador e o acionista de referência.

O acionista controlador geralmente detém uma participação majoritária na empresa e exerce um maior poder de decisão e influência sobre a gestão da companhia, podendo ser mais responsabilizado e sujeito a investigações e processos legais em caso de fraude.

Por outro lado, o acionista de referência pode ter uma participação significativa na empresa, mas não possui o mesmo nível de controle e influência que o acionista controlador. Assim, o acionista de referência pode não ser considerado responsável pela fraude, a menos que haja evidências de sua participação direta ou consentimento na prática fraudulenta.

Passo 2 – a adesão dos executivos, compensando o risco penal com altas remunerações.

Miguel Gutierrez, era subordinado a Beto Sicupira, um dos sócios da 3G. As reuniões do Conselho de Administração eram presididas por Sicupira. A PwC (Price Waterhouse) foi contratada pelos controladores. Por isso, seria impossível que não tivessem informações sobre as manobras contábeis.

Mesmo assim, garantiram bônus milionários aos executivos da empresa. Em 2019, os diretores estatutários receberam cerca de R$ 34 milhões em remuneração. Em 2020, R$ 35 milhões. Em 2021, cerca de R$ 36 milhões. Com os maus resultados escondidos nos balanços, a única explicação seria um cala-boca, para ganhar a cumplicidade dos executivos.

Passo 3 – trazendo Sérgio Rial para montar a estratégia de fuga.

Sérgio Rial foi presidente festejado do Banco Santander, um dos credores das Americanas. No dia 19 de agosto foi anunciado o seu nome para a presidência do grupo. O anúncio provocou estranheza no mercado, já que Rial era presidente do Conselho de Administração da Vibra e não tinha experiência em varejo. Mesmo assim, as ações, que vinham caindo, tiveram alta de 22,5% no dia 22 (primeiro pregão após o anúncio) e de 18,3% no segundo pregão.

Nesse período, segundo dados da CVM (Comissão de Valores Mobiliários) entre julho e outubro de 2022 os diretores das Americanas venderam R$ 223 milhões em ações. No período, o preço médio das ações foi de R$ 16,22.

Como constatou o jornal Metrópoles, “entre o dia em que Rial foi anunciado como novo CEO e outubro de 2022, véspera das eleições presidenciais, as ações dispararam 61%. A venda de R$ 223 milhões em ações foi um movimento contra a corrente.”

Poucos dias depois de assumir formalmente a presidência da Ambev, e 6 meses depois de ter sido convidado pelo grupo, Rial renuncia, denuncia a fraude e é contratado para defender o trio 3G

Movimento 2 – o segundo tempo do jogo

O segundo tempo deu-se na nebulosa indústria da recuperação judicial, que viceja especialmente no Rio de Janeiro.

Menos de três horas antes da divulgação do Fato Relevante, a empresa tentou resgatar R$ 800 milhões em investimentos no BTG.

Ao mesmo tempo, obteve uma liminar, expedida pelo juiz Paulo Estefan, da 4a Vara Empresarial do Rio de Janeiro, impedindo qualquer antecipação de pagamentos aos credores e ainda obrigando o BTG a devolver R$ 1,2 bilhão que já havia recuperado.

Estefan já era alvo de uma investigação pela corregedoria do TJRJ, depois que se descobriu que seu filho era sócio da esposa de um de seus administradores judiciais em uma cantina do Rio de Janeiro. O processo foi trancado pelo ministro Antonio Saldanha Palheiro, do Superior Tribunal de Justiça (STJ). Palheiro é egresso do TJRJ.

Pelo contrato firmado com as Americanas, o foro correto seria São Paulo. O juiz não apenas aceitou o pedido como indicou para a administração judicial o escritório de advocacia Zveiter, de Sérgio Zveiter, irmão do desembargador e ex-presidente do Tribunal de Justiça do Rio, Luiz Zveiter, de uma família com larga influência nos tribunais fluminenses e, especialmente, na indústria de recuperação judicial do Rio de Janeiro.

Mesmo sem um pedido, o juiz Paulo Assed Estefan nomeou Sérgio Zveiter e Bruno Rezende administradores judiciais. O ato foi considerado heterodoxo por especialistas em recuperação judicial.

Eles administram ou já administraram a recuperação judicial do Grupo Petrópolis, da Mina Tucano, da G.A.S. Consultoria.

Ato 4 – desmascarando o golpe

Movimento 1 – um golpe antigo

O argumento central dos principais suspeitos é que a diretoria escondia dos controladores, do Conselho de Administração e das empresas de auditoria as principais informações sobre o golpe. Eles teriam o mesmo grau de informação dos demais acionistas.

Esse álibi foi desmontado muitos anos antes do golpe, especialmente na Teleconferência das Lojas Americanas para reportar os resultados de 2016, com a participação de Murilo Correa, diretor financeiro e de Relações Institucionais das Lojas Americanas e Fabio Abrate, diretor financeiro e de RI da B2W Digital

Desenrola-se a seguinte intervenção de Franco Abelardo, analista do Morgan Stanley:

“Olá, boa tarde a todos. A primeira pergunta que quero fazer é em relação ao endividamento – a dívida líquida da Lojas Americanas aumentou R$ 2,4 bi no consolidado na maneira como vocês apresentam no release, sendo que foi R$ 1,5 bi só na controladora, então praticamente o aumento de capital anunciado ontem de cerca de R$ 2,5 bi. Ele praticamente só vai cobrir a queima de caixa que a empresa teve no ano passado. Queria entender se é isso mesmo, se esse aumento de capital ele é essencialmente para cobrir essa queima de caixa e o que tem sido feito, quais as ações planejadas para tentar reduzir a queima de caixa agora em 2017, se tem alguma iniciativa específica no capital de giro ou para melhorar o CAPEX por metro quadrado, algum tipo de iniciativa (…) que está sendo feito para melhorar essa situação do caixa.

Essa é a primeira pergunta. A segunda pergunta também relacionada com capital de giro, especificamente na conta de fornecedores – a gente viu um aumento de mais de R$ 500 milhões na linha de acordos comerciais dentro dos fornecedores, que reduziu em praticamente um terço o total do contas a pagar.

Queria entender melhor o que é esse ajuste, acho que foi a primeira vez que vocês mostraram no DFP, queria entender exatamente o que é, parece que é verba comercial, entender se não deveria ser contabilizado como contas a receber mesmo, visto que ele é uma conta negativa do passivo, e entender também porque teve esse aumento se os fornecedores, por acaso, não tem honrado com os acordos comerciais, tem tido alguma dificuldade, e qual horizonte de prazo que vocês planejam receber esse montante… R$ 1,3 bi no final de 2016, se tem algum horizonte de tempo para contabilizar, para receber na verdade o caixa desse acordo comercial”.

Ato 5 – o desfecho

As observações do analista do Morgan Stanley desmontam, definitivamente, o álibi de que o golpe era escondido dos controladores, do Conselho de Administração e da empresa de auditoria. A alegação é que eles tinham o acesso às mesmas informações do mercado. Mas o analista do Morgan já tinha identificado, no longínquo ano de 2016, o inchaço das contas. Como não constaram dos alertas dos auditores e não levaram a nenhuma atitude dos controladores e do Conselho de Administração?

O trabalho da Força Tarefa tem sido gradativo. Conseguiu as primeiras delações premiadas, chegou, agora, nos dois principais executivos do grupo. O próximo passo será a comprovação do óbvio: a total subordinação de Gutierrez a Beto Sicupira.

Leia também: Americanas: o capitalismo tem o delator que ainda falta ao fascismo

Com as demais delações, se chegará aos funcionários dos bancos credores. As primeiras delações atribuem aos bancos BTG e Daycoval a receita para burlar os balanços, que teria sido passada ao superintendente financeiro Breno Lima. Em cima de valores inexistentes, os bancos faziam antecipações às Americanas, e exigiam como contrapartida aplicar em seus papéis.

Se chegar até o fim, a Operação Disclosure será um marco para o mercado de capitais brasileiro, em um momento em que piranhas avançam sobre empresas estratégicas.

Conselho de Administração das Americanas

Carlos Alberto da Veiga Sicupira – Presidente do Conselho de Administração

Miguel Gomes Pereira Sarmiento Gutierrez – Conselheiro Efetivo / Diretor Superintendente Cecília Sicupira Giusti – Conselheira Efetiva

Love Goel – Conselheiro Efetivo

Paulo Alberto Lemann – Conselheiro Efetivo

Roberto Moses Thompson Motta – Conselheiro Efetivo

Ruy Villela Moraes Abreu – Conselheiro Efetivo

André Street de Aguiar – Conselheiro Suplente

Diretoria das Americanas

Miguel Gomes Pereira Sarmiento Gutierrez – Diretor Superintendente

Murilo dos Santos Corrêa – Diretor Financeiro e Diretor de Relações com Investidores

Anna Christina Ramos Saicali – Diretora

Carlos Eduardo Rosalba Padilha – Diretor

Celso Alves Ferreira Louro – Diretor

Flávio de Almeida Serapião – Diretor

João Guerra Duarte Neto – Diretor

José Timotheo de Barros – Diretor

Márcio Cruz Meirelles – Diretor

Maria Christina Ferreira Nascimento – Diretora

Wellington de Almeida Souza – Diretor

→ SE VOCÊ CHEGOU ATÉ AQUI… Saiba que o Pragmatismo não tem investidores e não está entre os veículos que recebem publicidade estatal do governo. Fazer jornalismo custa caro. Com apenas R$ 1 REAL você nos ajuda a pagar nossos profissionais e a estrutura. Seu apoio é muito importante e fortalece a mídia independente. Doe através da chave-pix: [email protected]